Table of Contents

金融の世界は、分散型金融(DeFi)によって変わりつつあります。従来の銀行に依存する代わりに、DeFiはブロックチェーン技術を活用して、誰にでも開かれた新しい金融システムを構築しています。

しかし、DeFiとは何でしょうか?どのように機能し、金融の未来となる可能性があるのでしょうか?この記事では、DeFiについて詳しく学び、その潜在能力が私たちのお金の扱い方をどのように変えるかについて探ります。

分散型金融(DeFi)とは?

DeFiは、ブロックチェーン技術を基盤とした急速に成長している金融ツールやサービスのシステムです。従来の金融と異なり、DeFiは銀行に依存しません。

代わりに、誰にでも開かれており、スマートコントラクトを使用して取引や契約を自動化します。DeFiは、貸付、借入、ステーキング、保険などのさまざまな金融サービスを提供します。

このシステムは分散化されており、透明性が高く、使いやすいため、グローバルに金融アクセスを向上させる可能性があります。

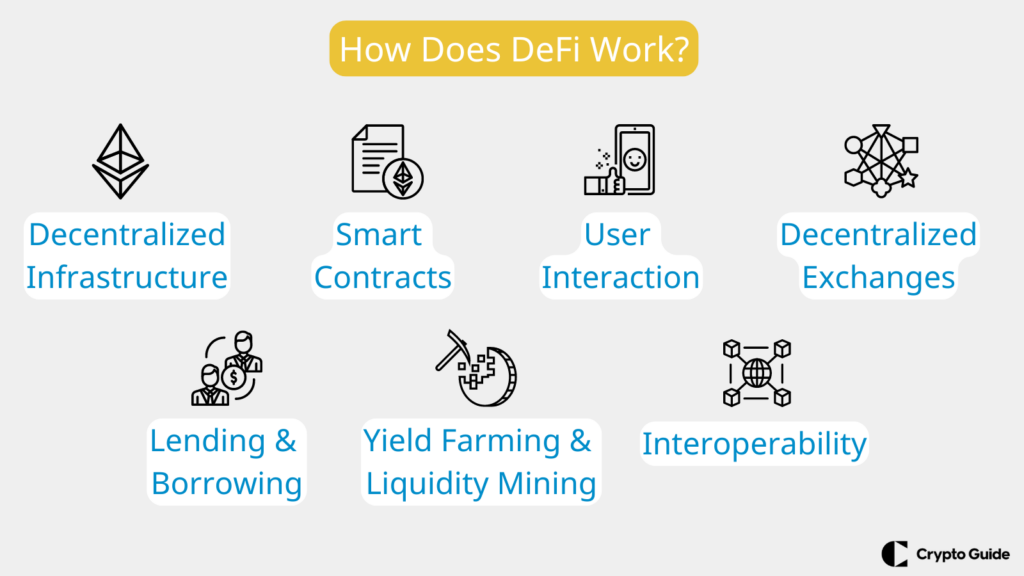

DeFiはどのように機能するのか?

分散型インフラ

DeFiは、主にEthereumやSolanaなどのブロックチェーンプラットフォームを利用する分散型ネットワーク上で動作します。これらのネットワークは世界中に分散されたノードで構成され、各ノードは透明性とセキュリティを確保するためにブロックチェーンのコピーを保持しています。

スマートコントラクト

スマートコントラクトは、コードに直接記述された自己実行型の契約です。DeFiでは、貸付、借入、取引などの金融タスクを自動化します。これらの契約はブロックチェーン上で実行され、特定の条件が満たされると自動的に行動を起こします。

ユーザーとのインタラクション

ユーザーは、MetaMaskのようなデジタルウォレットをDAppに接続して、DeFiプロトコルに安全にアクセスします。

分散型取引所(DEX)

ユーザーは、UniswapやSushiSwapなどの分散型取引所(DEX)を使用して暗号通貨を取引します。これらのプラットフォームは中央の権限なしにユーザー間で直接取引を可能にし、取引はスマートコントラクトを通じて透明かつ安全に実行されます。

貸付と借入

DeFiプラットフォームは、スマートコントラクトを通じて貸付と借入のサービスを提供します。ユーザーは暗号通貨を貸し出して利息を得るか、既存の資産を担保として使用して資産を借りることができます。CompoundやAaveのようなプラットフォームはこれらの取引を促進し、利率はアルゴリズムによって設定されます。

イールドファーミングと流動性供給

イールドファーミングは、ユーザーがDeFiプロトコルに流動性を提供し、その見返りとして追加トークンの形で報酬を受け取るプロセスです。流動性供給者は自分の資産を流動性プールに預け、DEXでの取引に使用されます。プロトコルから生成されたトークンで報酬を受け取ります。

相互運用性

DeFiプロトコルは互いに連携するように設計されており、ユーザーが複数のプラットフォームでさまざまな金融サービスにシームレスにアクセスできるようにします。この相互運用性により、異なるDeFiプロトコルを組み合わせて、より複雑な金融商品やサービスを作り出すことが可能です。

DeFiとCeFi(中央集権型金融)の比較

DeFiとCeFiは、金融の世界で二つの異なるアプローチを代表しており、それぞれに独自の特徴、利点、制限があります。

インフラ

- DeFi → イーサリアムなどの分散型ブロックチェーンネットワーク上で動作し、中央の権限はありません。スマートコントラクトを使用して取引と契約を自動化します。

- CeFi → 銀行などの中央集権型の機関に依存して取引を管理し、金融サービスを提供します。

アクセス

- DeFi → インターネット接続とデジタルウォレットがあれば、誰でも制限なくDeFiに参加できます。オープンで許可不要のアクセスを提供します。

- CeFi → CeFiへのアクセスは通常、身元確認や規制に準拠する必要があり、人口統計や地域によって参加が制限される場合があります。

コントロール

- DeFi → ユーザーは中間者を介さずにスマートコントラクトと直接やり取りし、資産や取引に対する完全なコントロールを持ちます。

- CeFi → 中央集権的な機関がユーザーの資金と取引を管理し、これが検閲、アカウントの凍結、無断アクセスといった潜在的なリスクを引き起こす可能性があります。

透明性

- DeFi → DeFiプラットフォーム上の取引はブロックチェーン上で確認可能であり、透明性と信頼性を保証します。

- CeFi → 中央集権型プラットフォームは独自のシステムとデータベースを運用するため、透明性に欠け、ユーザーが取引を独自に検証することが難しい場合があります。

セキュリティ

- DeFi → 暗号化セキュリティとブロックチェーンコンセンサスメカニズムに依存しており、特定の種類の攻撃に対して理論的にはより強力です。

- CeFi → 中央集権型プラットフォームは、中央集権的なデータベースやインフラに依存しているため、ハッキングやデータ漏洩、内部操作に対してより脆弱です。

規制の遵守

- DeFi → 主に規制されていない環境で運営されており、より大きなプライバシーと自由を提供しますが、規制の不確実性と遵守のリスクもあります。

- CeFi → 規制当局の監督と要求に従っており、消費者保護を提供しますが、イノベーションとプライバシーを制限する可能性があります。

| 特徴 | DeFi | CeFi |

| インフラ | 分散型ブロックチェーンネットワーク上で運用される(例:Ethereum) | 中央集権型の機関(例:銀行)に依存 |

| アクセス | 開かれており許可不要 | 常に身元確認と規制遵守が必要 |

| 透明性 | ブロックチェーン上で透明性があり検証可能 | 独自システムのため透明性に欠ける場合がある |

| セキュリティ | 暗号化セキュリティとブロックチェーンコンセンサスメカニズムに依存 | ハッキングやデータ漏洩に対して脆弱である可能性がある |

| 規制遵守 | 主に規制されていない環境で運用される | 規制当局の監督と遵守要件に従う |

| 革新性 | 革新的な金融商品やサービスの開発を可能にする | 規制と中央集権化によって制限される可能性がある |

分散型金融(DeFi)の構成要素

スマートコントラクト

スマートコントラクトは、ブロックチェーンに保存された自己実行型のコードです。あらかじめ定義された条件が満たされると、契約と取引を自動的に実行し、仲介者の必要性を排除します。

ブロックチェーン技術

分散型台帳システムであり、ネットワーク全体で取引を安全に記録します。透明性、不変性、信頼を分散化された方法で提供します。

分散型アプリケーション(DApps)

ブロックチェーン上に構築されたアプリケーションであり、スマートコントラクトを利用してさまざまなサービスを提供し、中央の権限なしで運用されます。

分散型取引所(DEXs)

分散型取引所は、ユーザーが互いに直接暗号通貨を取引できるピアツーピアのマーケットプレイスです。スマートコントラクトを使用して取引を実行し、中央集権型の取引所を必要としません。

貸付プラットフォーム

DeFiプラットフォームは、ユーザーが暗号通貨を貸し出したり、借りたりすることを可能にします。ユーザーは資産を貸し出すことで利息を得ることができ、借り手は競争力のある利率で流動性にアクセスできます。

イールドファーミング

DeFiにおける投資戦略の一つであり、ユーザーが自分の暗号資産を流動性プールにロックして報酬や利息を得る方法です。市場のボラティリティと損失のリスクがあるため、高リスクを伴う可能性があります。

流動性プール

分散型取引所(DEX)での取引を円滑にするためにスマートコントラクトにロックされた暗号通貨の準備金です。ユーザーはこれらのプールに資産を提供し、その対価として流動性提供の手数料を受け取ります。

DeFi保険

DeFi保険は、単に暗号通貨投資を保護するだけではありません。参加者から集めた保険料を共同のプールに集め、それを被保険者が損失を被った際に支援するために使用します。

DeFi保険は、ブロックチェーン上に実行される自己実行型のコードであるスマートコントラクトに依存しています。この契約は、保険の条件、カバーされるイベント、請求方法を定義します。カバーには、スマートコントラクトのエラー、カストディアンの損失、ステーブルコインの価値変動、さらにはDeFiローンのデフォルトなどからの保護が含まれます。

利点としては、第三者リスクの軽減、オートメーション、およびスマートコントラクトによる明確なルールの提供が挙げられます。また、DeFiの特有のリスクに対応した新しい保険タイプの導入が可能になります。

ただし、欠点も存在します。DeFi保険はまだ新しく、規制に関する不確実性があり、スマートコントラクトに関連するリスクも常に存在します。そのため、DeFi保険プロバイダーを選ぶ際には慎重な調査が必要です。

相互運用性とクロスチェーンプロトコル

DeFiでは、相互運用性とクロスチェーンプロトコルは、孤立した島々をつなぐ橋のようなものであり、より統合された強力なエコシステムを可能にします。

相互運用性

異なるブロックチェーンで存在する異なるDeFiプロトコルが、直接的に資産を交換したり、相互に通信できない状況を想像してみてください。ここで相互運用性が重要になります。相互運用性は、異なるブロックチェーンネットワークがシームレスに相互作用し、データを交換する能力を指します。

クロスチェーンプロトコル

これらのプロトコルは、異なるブロックチェーンエコシステム間でデジタル資産とデータを転送できるようにするブリッジの役割を果たします。この相互運用性により、ユーザーは基盤となるブロックチェーンに関係なく、より広範なDeFiアプリケーションやサービスにアクセスできます。しかし、ブロックチェーン間での資産の転送は非常に高額になることがあります。

相互運用性とクロスチェーンプロトコルの利点

- ユーザーは、異なるブロックチェーン上の異なるDeFiプラットフォーム間で簡単に資産を移動できます。これにより、より多くの利益を得たり、より良い戦略を使用できるようになります。

- DeFiを複数のブロックチェーンで運用できるようにすることで、新しく創造的な金融アイデアの成長を促進します。

- これまで一つのブロックチェーンにロックされていた資産が、より多くの場所で使用できるようになり、DeFiシステム全体をより有用なものにします。

- どのブロックチェーンでもDeFiを利用できるようにすることで、すべてのユーザーにとってアクセスしやすく、楽しく利用できるようになります。

例

- Cosmos (ATOM):Cosmos SDKで構築されたブロックチェーン間の通信を可能にする「ハブアンドスポーク」モデルを採用しています。

- Polkadot (DOT):独立したブロックチェーンが中央リレーチェーンに接続され、セキュリティと相互運用性を提供するパラチェーンアーキテクチャを採用しています。

- Chainlink (LINK):ブロックチェーンと実世界のデータを橋渡しする分散型オラクルサービスを提供します。

規制環境とコンプライアンス

DeFiを取り巻く規制環境はまだ発展途上であり、不確実性と継続的な議論が特徴です。

規制の可能性のあるアプローチ

- 基盤技術の規制:規制当局は、ブロックチェーン技術や既存の金融ルールに従う特定のDeFiサービスに焦点を当てることがあります。

- KYC/AMLコンプライアンス:一部のDeFiプラットフォームは、不正行為を防ぐために「顧客確認(KYC)」や「マネーロンダリング防止(AML)」規則に準拠する必要があるかもしれません。

- 自主規制:DeFiプラットフォームを管理する分散型グループは、コンプライアンスを遵守するために独自のルールを作成するよう求められることがあります。

明確な規制の利点

- 明確なルールはDeFiをより信頼性のあるものにし、より大きな投資家やユーザーを引き付ける可能性があります。

- 規制は、DeFiプラットフォームが透明で安全に運営されることを保証し、ユーザーを保護することができます。

- 規制の存在により、DeFiはより安定したものとなり、市場のボラティリティを低減する可能性があります。

DeFiユーザーのためのセキュリティ対策

DeFiは多くの機会を提供しますが、リスクも伴います。以下は、自分を保護するためのいくつかのセキュリティのヒントです。

セルフカストディ

ハードウェアウォレットを使用して、暗号通貨をオフラインで安全に保管してください。これにより、中央集権型取引所のハッキングリスクを回避できます。

自分で調査する(DYOR)

どのDeFiプラットフォームを使用する前に、その評判、監査、スマートコントラクトコードを確認してください。信頼性のあるプラットフォームを使用しましょう。

ソーシャルエンジニアリングに注意する

フィッシングやその他の詐欺に注意してください。個人キーを共有せず、ウェブサイトのアドレスを常に確認してください。

少額から始め、徐々にエクスポージャーを増やす

DeFiに少額から投資を始め、経験と自信を積むにつれて徐々に投資を増やしていきましょう。

ソフトウェアを最新の状態に保つ

DeFiウォレットやブラウザ拡張機能が最新であることを確認し、セキュリティ脆弱性を防ぎましょう。

ウォレットを定期的に切断する

DeFiプラットフォームの使用後、ウォレットを切断して不正アクセスのリスクを減らしましょう。

スマートコントラクトのリスクを理解する

スマートコントラクトは強力ですが、脆弱性を持つ可能性があります。リエントランシー攻撃などの潜在的リスクを理解し、DeFiの取引を承認する前に条件を確認してください。

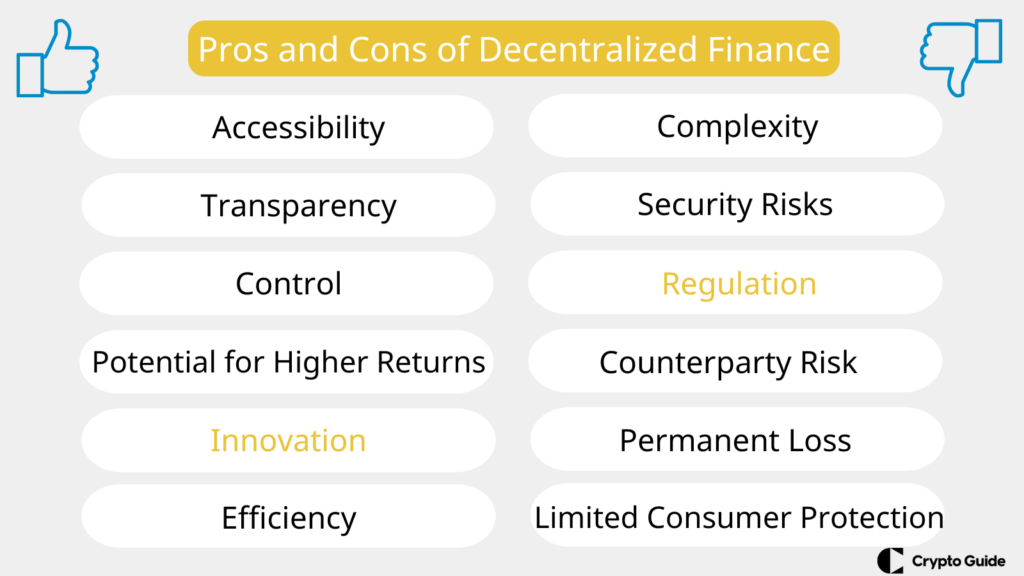

分散型金融(DeFi)の利点

DeFiは、従来の金融システムに対していくつかの利点を提供します。

- アクセスのしやすさ → DeFiプラットフォームは、インターネット接続があれば誰でも利用可能であり、地理的な制約や信用調査といった従来の銀行の障壁を取り除きます。

- 透明性 → DeFiプロトコル上の取引はブロックチェーンに記録され、公開されている不変の記録を提供し、信頼とセキュリティを促進します。

- コントロール → DeFiでは、ユーザーは資金を完全にコントロールでき、銀行のような第三者のカストディアンに依存する必要がなく、より多くの自律性を提供します。

- 高いリターンの可能性 → DeFiは、従来の金融商品に比べて競争力のある貸付および借入の利率を提供することが多いです。

- イノベーション → DeFiは、新しい金融商品やサービスを開発することで、従来の金融では容易にアクセスできないイノベーションを促進します。

- 効率性 → DeFi取引は、スマートコントラクトによる自動化により、従来のシステムに比べて迅速かつ低コストで行うことができます。

DeFiのリスクとデメリット

潜在的な可能性がある一方で、DeFiには固有のリスクとデメリットがあります。

- 複雑性 → DeFiは初心者にとって複雑であり、スマートコントラクト、プロトコル、DeFiのメカニズムを理解するには相当な学習が必要です。

- セキュリティリスク → DeFiプラットフォームは、スマートコントラクトに依存しているため、ハッキングや脆弱性にさらされる可能性があります。

- 規制 → DeFiの規制はまだ進行中であり、市場の不確実性や潜在的な混乱を引き起こす可能性があります。

- 信用リスク → 一部のDeFi貸付シナリオでは、借り手が返済を怠る可能性があり、貸し手に損失を与えることがあります。従来の銀行と異なり、返済を保証する中央機関が存在しません。

- 永続的な損失 → DeFiプールに資金を追加すると、資産の価格が大きく変動した場合、永続的な損失に直面する可能性があります。

- 消費者保護の欠如 → 消費者保護メカニズムが存在する従来の金融システムと異なり、DeFiユーザーは自己のセキュリティに責任を負い、投資リスクを完全に負担します。

実際の事例

DeFiの実際の適用例をいくつか紹介します。

MakerDAO(DAIステーブルコイン)

- 暗号通貨の高いボラティリティは、日常の取引には不適切です。

- MakerDAOは、米ドルにペッグされた分散型ステーブルコインDAIを作成しました。ユーザーは他の暗号通貨を担保として預け入れ、安定したデジタル資産であるDAIを発行します。

- DAIは、DeFiエコシステム内で価格の安定した取引を可能にし、価格変動を心配することなく、貸付や借入の活動を行うことができます。

Aave(分散型貸付プラットフォーム)

- 銀行サービスが不足している地域で、従来の金融サービスへのアクセスが制限されています。

- Aaveは、ユーザーが暗号資産を預け入れて利息を得たり、既存の保有資産を担保として暗号資産を借りることができるピアツーピアの貸付プラットフォームです。

- Aaveは、人々が銀行に依存することなく、より良い金利とより広範な金融ツールへのアクセスを提供することで、グローバルな貸付市場に参加できるようにします。

これらは単なる二つの例ですが、DeFiのアプリケーションはそれ以上に広がっています。分散型取引所、予測市場、資産の部分的所有権は、DeFiが影響を与えているいくつかの領域に過ぎません。

DeFiの未来

ブロックチェーン技術がよりアクセスしやすくなるにつれて、DeFiの未来はより広範な採用が期待され、明るいものと考えられます。これにより、ユーザーの増加とDeFiプロトコルの価値の向上が期待されます。

貸付や取引を超えた新しいDeFiアプリケーション、たとえば分散型保険や資産の部分所有権が登場する可能性があります。ただし、セキュリティや消費者保護の問題に対処するために規制が強化される可能性があり、この分野に安定性をもたらすことが期待されます。

従来の金融機関がDeFiサービスを統合することで、DeFiと従来の金融の境界が曖昧になる可能性があります。ネットワークの混雑と高額な手数料に対処するためのスケーラビリティソリューションが必要です。

可能性にもかかわらず、セキュリティは依然として大きな懸念事項であり、信頼を築くための新しい措置が必要です。全体として、課題はありますが、DeFiの進展は興味深く、金融の未来を形成する上で重要な役割を果たす可能性があります。

DeFiに関するFAQ

暗号通貨の保有資産を貸し出して利息を得たり、ステーキングを通じて稼ぐことができます。

UniswapはDeFiの一例です。

はい、DeFiプロトコルから資金を自分のウォレットに引き出すことができます。

はい、DeFiはブロックチェーン技術を基盤にしています。

DeFiは、従来の機関に依存せず、ピアツーピアの金融サービスを提供します。

DeFiは複雑であり、規制されておらず、ハッキングに脆弱です。