グローバルな暗号市場の時価総額が6%増加、FRBの利下げ後。次はどうなる?

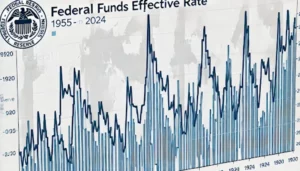

連邦準備制度は金利を50ベーシスポイント引き下げ、年末までに中央値の基準金利が4.4%に下がると予想されています。 市場は、金利の低下にもかかわらず、暗号市場の上昇の持続性について非常に悲観的です。 注目の暗号通貨は上昇し、SOLは6%の上昇、次にBNB、XRP、ADAが続きました。 さらに、追加の利下げに対する明らかな期待が見られ、これは市場の賭けが反映されており、FRBの金融緩和が続くことが期待されています。 FRBの四半期経済予測によれば、FRBのメンバーは年末までに中央値の基準金利が4.4%に下がると予想しています。これは、次の2回の公開市場委員会(FOMC)での金利の50ベーシスポイントの引き下げを意味します。 ビットコインは2.4%増加し、過去1日間で62,000ドル以上で取引されています。 全体的に、暗号市場は増加しました。主要な暗号通貨の中で、SOLが6%の増加で先頭に立ち、BNB、XRP、ADAも最大4.5%の上昇を見せました。DogecoinとShiba Inu、2つのミームコインは4%の増加を記録しました。 トレーダーは一時的な上昇を予測 ByBitの機関部門責任者であるクリス・アルリアは、利下げの暗号市場への影響について相反する意見を述べました。 アルリアはメールで、「経済指標の弱まりと地政学的な複雑さによって示された広範な世界経済の減速が、投資家のセンチメントを抑制している」と述べました。「したがって、経済的不確実性や市場の変動によって引き起こされる可能性のある障害に対して慎重であることが重要です。ただし、FRBの政策金利が0.5%引き下げられることで、暗号市場に短期的な後押しがあるかもしれません。」 アーサー・ヘイズは、利下げが不要だと考えています。彼は、50ベーシスポイントの金利引き下げが短命な市場の上昇を引き起こす一方で、最終的にはグローバルな金融システムのより深刻な問題を露呈させ、さらなる価格下落をもたらすだろうと主張しています。 「高いレベルでは、彼らが金利を引き上げるべきではないと思います。私は、アメリカ経済が非常に強いと信じています。過去8、9四半期のGDPの数字を見てきたなら、一貫した成長があったことがわかります」とアーサー・ヘイズは述べました。「金利を引き下げ続けるなら、インフレは第四四半期に加速するでしょう。」 Polymarketのトレーダーたちは、FRBがしばらくの間金利を引き下げ続けると確信しています。 年末までに、賭け手は100ベーシスポイントの引き下げの41%の可能性を予測しています(これはさらに50ベーシスポイントの引き下げが可能性があることを示唆しています)および125ベーシスポイントの引き下げの38%の可能性を示しています。